市场共识是:高通胀或推动美债利率长期维持高位。但特朗普却明确表态“低利率”是“特朗普经济学”的关键词之一。

香港交易所环球上市服务部以“香港资本市场支持生物科技产业发展”为主题,重点分享香港资本市场的特色与优势,介绍港股18A及18C服务生物科技产业发展的举措,帮助与会企业更加深入了解香港资本市场。

核心观点

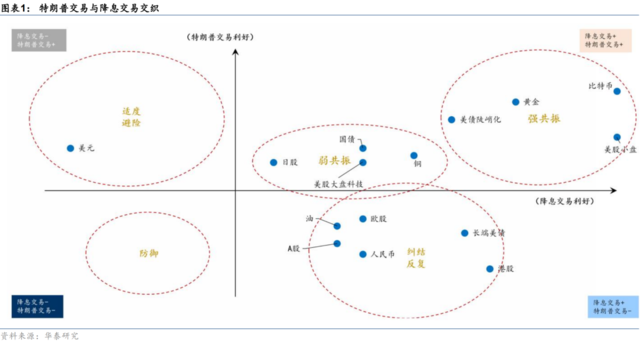

从6月27日一轮总统辩论,到7月15日特朗普遇袭,随着特朗普在美国大选中的优势扩大,“特朗普交易”也愈演愈烈。我们在这一过程中发现,除了市场认为特朗普可能“推高通胀”等主流共识外,也存在着一些“反共识”的观点,甚至部分观点就是由特朗普本人提出的。我们在此梳理了这些共识与“反共识”背后的关联和原委,希望有助于投资者更好地理解特朗普交易。

共识一:特朗普对内减税+对外加关税+限制移民的政策组合可能推升通胀风险。

“反共识”:共和党最新党纲中明确将“结束通胀”,特朗普在接受彭博商业周刊采访时也表态“不能接受通货膨胀”。

解析:目前来看,除了增加石油开采+平息俄乌冲突可能缓和油价有助于降低通胀,特朗普的其他一些主要政策方针都可能推升高通胀风险。我们认为“降低通胀”更像是特朗普出于竞选需要、用于赢得选票的说法,真正实现或仍有较大难度。

共识二:高通胀或推动美债利率长期维持高位。

“反共识”:特朗普在接受彭博商业周刊采访时表示“低利率”是“特朗普经济学”的关键词之一。

解析:特朗普所谓的“低利率”可能更多指短端政策利率,而市场更关注的可能是10年期美债等长端利率。短端利率低和长端利率高并非是一组矛盾,比如美联储较大幅度降息,就可能使得美国基本面较快企稳,更多反映基本面的长端利率相对走高,美债曲线出现陡峭化倾向。同时我们也提示投资者,大幅增加关税可能拖累美国增经济长,如果减税幅度并不明显,或导致利率曲线整体面临一定的下行风险。

共识三:宽财政+宽货币的政策倾向支持美国基本面,贸易保护→美元贸易逆差收敛+避险情绪上升,或推动美元走高

“反共识”:特朗普在接受彭博商业周刊时表示希望美元走弱以收敛贸易逆差,周三美元大幅下跌,人民币、日元等明显涨幅明显。

解析:从金融市场的“常识”出发,特朗普的MAGA主张(Make American Great Again)和弱美元的期望存在一定矛盾,而贸易保护已经在历史上充分证明了其推升美元走强的潜力。我们认为“弱美元”和“降低通胀”类似,可能只是特朗普的愿景,最终或难以实现。美元近期走弱一方面受降息交易影响,另一方面也和美元看多头寸已经过于拥挤有关。

共识四:大规模减税+监管放松,整体对美股有利。

“反共识”:特朗普遇袭后的三个交易日,标普500累计下跌0.48%,纳斯达克累计下跌2.19%。

解析:近期美股科技巨头下跌拖累指数,不过以罗素2000为代表的小盘股表现抢眼。我们认为把科技股下跌归因于特朗普可能并不合适,实际原因或主要有四点:①降息交易带来风格再平衡,风险偏好改善推动资金从抱团AI转向小盘股、区域银行、生物科技等利率敏感+落后资产;②彭博报道拜登政府可能对东京电子、阿斯麦等芯片供应链公司的一些行为进行制裁,引发市场避险情绪;③阿斯麦业绩指引低于市场预期,半导体产业链普遍调整;④前期科技股头寸过度拥挤+美股季节效应转向不利等技术性因素可能增加回调压力。

共识五:特朗普或将当选下一任美国总统。

“反共识”:由于特朗普政见较为极化,很难吸引中间派选民,近期事件或只是“赚吆喝不赚选票”。

解析:市场认为特朗普胜选仍是大概率事件,不过随着特朗普交易演进,“反特朗普交易”的赔率也逐渐客观,从性价比的角度来说或也值得适当关注。

综上所述,在理解特朗普交易时需要区分那些是政策方针、哪些是“口号”或者“愿景”,在背后的经济学逻辑无法完全统一的时候,我们认为更有理由把前者作为投资依据。随着大选进程的深入,市场关于特朗普交易的“膝跳反射”可能已过半,后续可能更多关注具体政策落地的力度和节奏:一方面,在第一轮总统辩论和特朗普遇袭事件后,特朗普胜选的概率已经大幅上升,共和党拿下参众两院的概率似乎也不低;另一方面,遇袭事件使得特朗普党内威望大幅增强,叠加MAGA派少壮力量J.D.Vance被作为竞选搭档,可能导致特朗普主义被演绎得更为极致。比如在接受彭博商业周刊采访时特朗普首次提出考虑将企业税降至15%(此前说法为20%)。

风险提示:美国通胀重新超预期;地缘关系持续紧张。

本文作者:张继强、陶冶,来源:华泰证券固收研究 ,原文标题:《特朗普交易:共识与“反共识”》

本文作者:张继强、陶冶,来源:华泰证券固收研究 ,原文标题:《特朗普交易:共识与“反共识”》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王永生 股票配资是真是假